A “double top” pattern is a technical analysis pattern commonly observed in financial markets, including the stock market. It typically occurs after an uptrend and is considered a bearish reversal pattern. Here’s how it works:

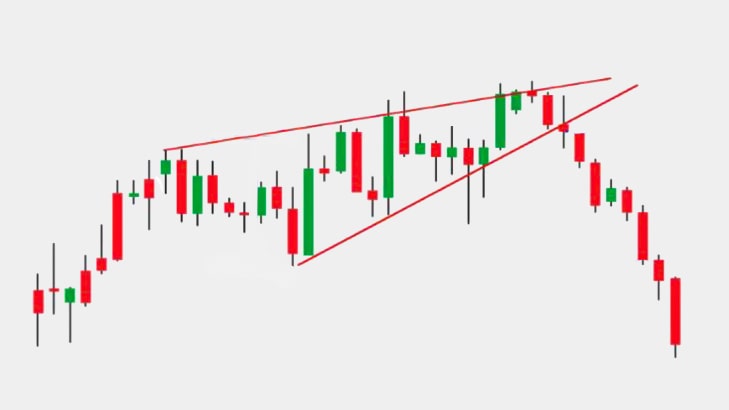

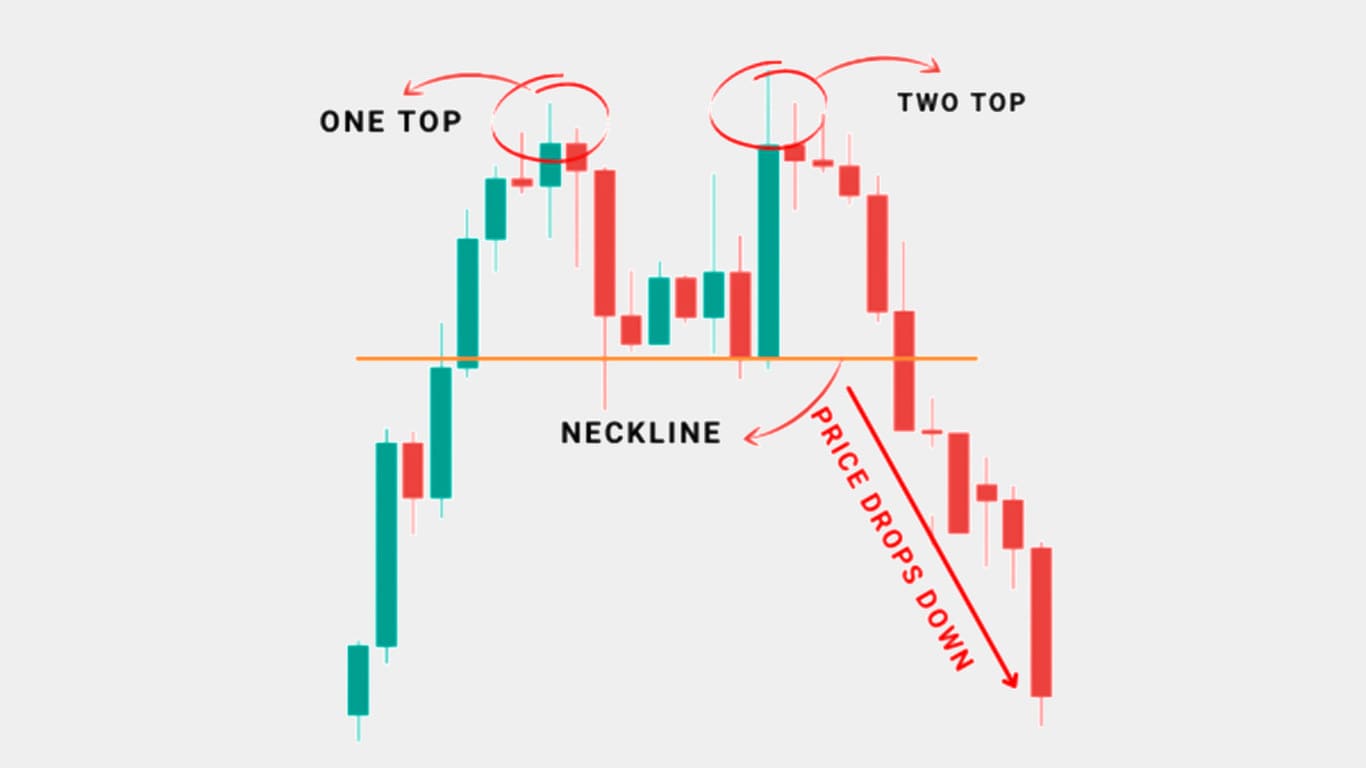

Formation: The double top pattern forms when the price of an asset reaches a high point, then retraces, bounces back up to a similar high (the “top”), and then retraces again.

Confirmation: Traders look for confirmation of the pattern by observing a significant price decline after the second top is formed. This decline usually indicates that the buying pressure that sustained the uptrend has weakened, and sellers are gaining control.

Neckline: The “neckline” of the double top pattern is formed by connecting the lows of the retracement between the two tops. It acts as a support level. When the price breaks below this neckline after the second top, it confirms the pattern.

Price Target: The price target for a double top pattern is often estimated by measuring the distance from the neckline to the tops and projecting that downward from the neckline. This gives an approximate target for how far the price may decline after the pattern is confirmed.

It’s important to note that no trading pattern is foolproof, and traders often use additional indicators or confirmations to make trading decisions. Also, not all double top patterns lead to significant price declines, so it’s essential to consider other factors such as market context, volume, and fundamental analysis before making trading decisions based solely on this pattern.

“डबल टॉप” पैटर्न एक तकनीकी विश्लेषण पैटर्न है जो आमतौर पर शेयर बाजार सहित वित्तीय बाजारों में देखा जाता है। यह आम तौर पर एक अपट्रेंड के बाद होता है और इसे मंदी का उलटा पैटर्न माना जाता है। यह ऐसे काम करता है:

- गठन: डबल टॉप पैटर्न तब बनता है जब किसी परिसंपत्ति की कीमत एक उच्च बिंदु तक पहुंच जाती है, फिर पीछे हटती है, एक समान उच्च (“शीर्ष”) तक वापस उछाल देती है, और फिर फिर से वापस आ जाती है।

- पुष्टि: व्यापारी दूसरे शीर्ष के गठन के बाद एक महत्वपूर्ण कीमत में गिरावट देखकर पैटर्न की पुष्टि की तलाश करते हैं। यह गिरावट आम तौर पर इंगित करती है कि खरीदारी का दबाव जो तेजी को बनाए रखता था, कमजोर हो गया है और विक्रेता नियंत्रण हासिल कर रहे हैं।

- नेकलाइन: डबल टॉप पैटर्न की “नेकलाइन” दो शीर्षों के बीच रिट्रेसमेंट के निचले हिस्से को जोड़कर बनाई जाती है। यह एक समर्थन स्तर के रूप में कार्य करता है। जब कीमत दूसरे शीर्ष के बाद इस नेकलाइन से नीचे आती है, तो यह पैटर्न की पुष्टि करता है।

- मूल्य लक्ष्य: डबल टॉप पैटर्न के लिए मूल्य लक्ष्य का अनुमान अक्सर नेकलाइन से टॉप तक की दूरी को मापकर और नेकलाइन से नीचे की ओर प्रक्षेपित करके लगाया जाता है। यह एक अनुमानित लक्ष्य देता है कि पैटर्न की पुष्टि होने के बाद कीमत में कितनी गिरावट आ सकती है।

यह ध्यान रखना महत्वपूर्ण है कि कोई भी ट्रेडिंग पैटर्न फुलप्रूफ नहीं है, और व्यापारी अक्सर ट्रेडिंग निर्णय लेने के लिए अतिरिक्त संकेतक या पुष्टिकरण का उपयोग करते हैं। इसके अलावा, सभी डबल टॉप पैटर्न महत्वपूर्ण मूल्य में गिरावट का कारण नहीं बनते हैं, इसलिए केवल इस पैटर्न के आधार पर व्यापारिक निर्णय लेने से पहले बाजार संदर्भ, मात्रा और मौलिक विश्लेषण जैसे अन्य कारकों पर विचार करना आवश्यक है।